今回は藤沢数希さんのブログ『金融日記』からご寄稿いただきました。

※すべての画像が表示されない場合は、http://getnews.jp/archives/277924をごらんください。

■日銀は関係なかった!: デフレの真犯人 ―脱ROE〔株主資本利益率〕革命で甦る日本、北野一

「デフレの真犯人 ―脱ROE〔株主資本利益率〕革命で甦る日本 [単行本(ソフトカバー)]」 北野 一(著) 『amazon』

http://www.amazon.co.jp/gp/product/4062180723/

久しぶりに、面白い経済の本を読みました。

次期首相と目される自民党の安倍晋三総裁が踏み込んだインフレ政策を発表するなど、日銀の金融政策やデフレという経済現象に注目が集まっています。

僕もいろいろ記事を書いてきましたが、ゼロ金利の環境で日銀に何かができると期待するのは間違っています。

また、アメリカがデフレを避けるためにFRBのバランスシートを膨張させている、というのもひどく誤った見方です。

アメリカはリーマン・ショックで金融システムが崩壊寸前で、民間の金融機関同士のネットワークがお互いに寸断され、中央銀行が真ん中に来る「ハブ・アンド・スポーク型」の金融システムを緊急的に構築して乗り切るしかなかったからです。

FRBは金融システムの崩壊を防ぐために、バランスシートを使ったのであり、デフレとは関係ありません。

日本ではそのような金融システムの問題はなかったのですから、日銀がFRBに合わせてバランスシートを膨張させる意味は全くありませんでした。

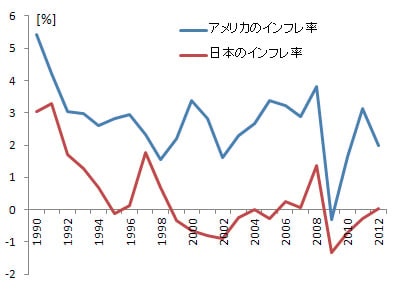

さて、実は、日本のインフレ率は、概ね、アメリカのインフレ率 - 2%で決まってきます。

出所: IMF

(画像が見られない方は下記URLからご覧ください)

http://px1img.getnews.jp/img/archives/0202.jpg

それはなぜかというと、世界中で「金利」というものが収斂してしまったからです。

グローバリゼーションというのは、ヒト・モノ・カネが自由に国境を行き来することですが、この中でクリック一つで一瞬で行き交うのがカネです。

モノも自由貿易でそれなりに行き交いますが、ヒトはそう簡単には動かない。

経済環境が違う国で、全く同じカネを採用するというユーロという実験が行われましたが、実は、グローバル経済の中で、日本とアメリカも似たような問題があります。

ところで、お金のリターンというのは何でしょうか?

お金というのはモノやサービスを買うことができる、というのが価値なので、名目の金利から物価の変動率を引いたものが、お金のリターンということになります。

お金のリターン = 金利 - インフレ率

カネはグローバル化しているので、投資家はアメリカにも日本にも同じリターンを要求します。

それで金利というのはゼロより下げられないのだから、アメリカと同じお金のリターンにするには、日本はインフレ率をマイナスにするしかありません。

簡単にいうと、これが日本がずっとデフレである理由です。

もうちょっとこのメカニズムを説明しましょう。

人口が減り、産業構造が硬直している日本では、アメリカよりも経済の潜在成長率が低いのです。

おそらくこの成長率の差が2%程度です。

金融緩和とか、金融引き締めというのは、この成長率に対して実質金利を下げるか、上げるか、です。

成長率 > 金利 (金融緩和)

成長率 < 金利 (金融引き締め)

ここで金利=お金のリターン(実質金利)だと考えると、カネのグローバル化でアメリカも日本も同じになってしまうので、成長率の差を考えると、日本はずっと金融引き締めになってしまい、引き締められるから当然デフレになるわけです。

ドイツなどの大国で決まっていたユーロの金利は、ギリシャやスペインでは低すぎて、これらの国は派手にバブルになり、そして崩壊しました。

逆に、アメリカのような大国で決まってくる金利は、日本には高すぎて、日本はずっとデフレなわけです。

だから、デフレを直すためには、日本の潜在成長率をアメリカ並に引き上げるしかないのです。

この辺の話は、拙著「日本人がグローバル資本主義を生き抜くための経済学入門」*1に詳しく書いた通りです。

*1:「日本人がグローバル資本主義を生き抜くための経済学入門 もう代案はありません [単行本(ソフトカバー)]」 藤沢 数希(著) 『amazon』

http://www.amazon.co.jp/gp/product/4478017158/

ところで、日本のインフレ率 = アメリカのインフレ率 ― 2%なので、アメリカのバーナンキが金融政策に失敗してインフレを引き起こせば、日本はデフレから脱却できますね。

まあ、アメリカが失敗することを祈りましょう(笑)。

さて、本書は、株式のリターン、あるいは株式の「金利」に当たるRoE(株主資本利益率)に注目します。

こちらも当然、世界で同じ水準が求められます。

日本の株も、アメリカの株も、中国の株も、同じグローバルな投資家が買っているのであり、中国の株のリターンは8%だけど、日本は人口も減るし景気も悪いから2%でいいよ、ということには絶対にならないのです。

それで、日本の経営者は、株主からさまざまな圧力を受けます。

株主にたくさん回すために、要するに取り引き先(下請け)や従業員に泣いてもらうしかありません。

こうして日本の経済はどんどんシュリンクしていっているわけです。

そして、皮肉なことに、高いRoEを要求する株主は、こうした日本経済のシュリンクで大損しているわけです。

RoEなんて気にしてなかった時代のほうが、RoEが高かったという皮肉な話です。

さらに、オーナー企業のように、株主など気にせずに経営できていることころほど、最近は業績が良かったりします。

日銀が悪い、政府が悪いと言っても、日本の国内需要に占める民間の比率は約75%で、就業者に占めるサラリーマンの比率は約85%です。

要するに日本経済はほとんどが民間企業とサラリーマンで成り立っているわけです。

そしてこの民間企業に要求されるRoEが、世界と同じ水準が求められるわけです。

この会社の「金利」が本来の実力よりも大幅に高く設定されているので、日本経済に金融引き締め圧力がかかっているわけです。

だからといって、株主が悪いとか、経済のグローバリゼーションが悪いとか、そういう単純な話でもありません。

まあ、この現状に対する分析や処方箋は、本書を読んで下さい。

日本経済に対する面白い視点が得られるはずです。

執筆: この記事は藤沢数希さんのブログ『金融日記』からご寄稿いただきました。

■関連記事

「そのタイツどうなってるの……?」男ウケの悪いファッション2012年夏

iOS 6でもGoogleマップとストリートビューを使いたい人に裏技登場 これでアップル製マップとおさらば?

【速報】9万人が選んだ『ネット流行語大賞』 金賞はアノ言葉

【速攻レビュー】うらやましいAndroid 『HTC J butterfly』を使ってみた

『NMB48』の集合写真に写り込んでしまった「プレゼントは処分します」の張り紙 ファン号泣