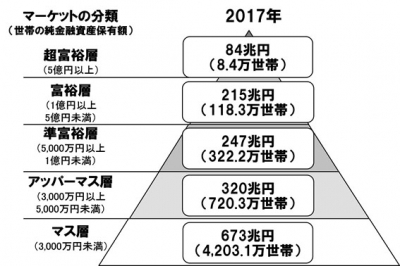

野村総合研究所の2017年の調査によると、推計ではあるが、日本には超富裕層(世帯の純金融資産保有額が5億円以上)が8.4万世帯、富裕層(同1億円以上5億円未満)が118.3万世帯、準富裕層(同5,000万円以上1億円未満)が322.2万世帯存在するようである。

出所)

国税庁「国税庁統計年報書」、総務省「全国消費実態調査」、厚生労働省「人口動態調査」、国立社会保障・人口問題研究所「日本の世帯数の将来推計」、東証「TOPIX」および「NRI生活者1万人アンケート調査(金融編)」、「NRI富裕層アンケート調査」などからNRI推計。

⇒野村総研2018年12月18日「野村総合研究所、日本の富裕層は127万世帯、純金融資産総額は299兆円と推計」より引用

https://www.nri.com/-/media/Corporate/jp/Files/PDF/news/newsrelease/cc/2018/181218_1.pdf

当社は、個人向けの資産アドバイス業を行っているが、相談にいらっしゃるお客様の大半はこの準富裕層と富裕層である。

資産運用のアドバイスをしている立場から、こうした富裕層の方々とお話をしていると下記の3つのタイプに分かれているような気がする。

1.1つ目は「これまで信用できる人に出会っていない」タイプ

富裕層と接してきて一番かわいそうだと思うのは、周囲に取り巻く人間関係が良くないためにある種の人間不信に陥っているケースである。

つまり人と接していても、「自分」そのものが人気があるのか「自分の保有するお金」に人気があるのか自分で判断できなくなってくるケースである。

男性の場合、女性にもてている原因が「自分」なのか「お金」なのか不信になるのと同じ話だ。

子供のころから富裕層である方々は、こうした人間不信感を幼少期のころから感じることがあり、それはそれで若いころの人格形成が大変だなと感じる。

読者の中には、「お金があれば幸せになれる」と思っている人が多いと思うが、このような富裕層と会っていると「お金があれば幸せだ」とは限らないものだとつくづく思う。

こうした人間不信タイプは、資産運用の面ではあまりしっかりとした運用を行っているケースは少ない。周囲の人間が信じられないのだからそれも当然だ。

多くの金融資産は銀行預金に眠っている。もっとひどいケースだと銀行すら信用できずに自宅でタンス預金や金庫預金をしているケースだってあるのだ。

一方で消費については、周囲と関与せずに質素に暮らすパターンと、信用できないがゆえに自暴自棄的に消費してしまうパターンがある。

後者の場合には資産運用ができずに消費してしまうので、富裕層であり続けるのは難しい。

私が会った中では、まじめにコツコツと資産を形成して数億円の資産を築いたが、あまり周囲に安心して相談できる人がいないのか、独力で勉強はするものの、資産運用にはほとんど取り組めていないという人がいた。

当社に相談に来るぐらいなので、資産運用のアドバイスを受けたいのだと思ったのだが、当社のアドバイスを真に受けることもなく、あまり信用されなかったのか、アドバイスを採用して実行するような節も見えなかった。

ただし、倹約で資産を形成してきた方のようなので、特段散財するようなことも無さそうなので心配はしていないが、何となく全体的に寂しそうにはみえた。

2.2つ目は「わきの甘い」タイプ

わきの甘いタイプは、基本的には善人である。周囲によって来る人に対して性善説で対応するがゆえに、結果的に資産が減少していくことが多い。

典型的なのは、様々な人に出資や寄付を持ち掛けられ、「それは良い話だ」と素直に応じているうちに実際の手元にあった資産が氷のように溶けていく。

私が会った例では、経営が順調に行っている会社の社長の例だが、やはり周囲に色々な儲け話や出資話を持ち掛けられ、あまり十分にわかりもしないのに応じているうちに、自分の資産があっという間に無くなってしまったそうである。今では反省してちゃんと会社を経営しながら再度自分の資産を形成することに今度は慎重に取り組んでいる最中である。

3.3つ目は「王道の資産運用を実践している」タイプ

こちらは代々資産を着実に承継している家庭などに多いが、ちゃんと信用できるアドバイザーを見つけて、専門家と共に一緒に資産運用を検討して株式や不動産で着実な運用を心がける人である。

私が会った中では、不動産、株式、ビジネスのそれぞれの分野でしっかりと専門家にそれなりの報酬を支払いながら相談相手になってもらい、その中で自分なりの判断や結論を出していくという極めて合理的な行動をとっている。

しかし、富裕層の中でもそのようにしっかりと資産運用に取り組んでいる人は、おそらく少数派だ。私が会う中での富裕層の多くは1つ目のあまり積極的には動かないタイプである。

最近では、銀行が積極的に動いているので1つ目のタイプの人もこれまで以上に困惑気味である。先日ご相談に来られた女性も4億円程度の資産を銀行に置いておいたら、銀行が色々としつこく金融商品の営業をかけてきて「銀行の良いようにやられてしまっては大変」とご子息から当社の方に母親と一緒に相談を受けました。

以下では、富裕層の人が周囲の人に騙されないための3つのポイントを教えよう。

【ポイント1】

この人は何から収入や利益を得ているのか考える

話し相手が信頼できるかどうかは、その人が何から収入や利益を得ているのか考えるのが一番簡単である。

証券会社の営業は、金融商品を売買する手数料から収益を得ている。保険会社の営業は、保険商品を購入する際の手数料から収益を得ている。不動産建築業は不動産を建築することで収益を得ている。

こうしたことを考えれば、証券会社の営業に相談すれば「金融商品を購入しましょう」、保険会社の営業に相談すれば「保険商品を購入しましょう」、不動産建築会社に相談をすれば「不動産を建築しましょう」という結論に誘導される可能性が高いことは明らかである。

【ポイント2】

この人はなぜ自分にこの情報を提供するのか考える

これは詐欺に引っかからないためのポイントとも言える。儲け話と言われるものの大半は「なぜこの人は(自分がやるのではなく)儲け話を私にするのだろうか?」という事を考えれば儲け話自体が怪しいことがわかるだろう。

本当に儲かる話であれば人に言うまでもなく、自分のお金で実行するか、確からしさが高ければ高いほど銀行などでお金を借りてやれば済む話になるはずである。

それが自分の耳にまで回ってくるという事は、実際には儲かる話ではないと判断するのが妥当だ。

【ポイント3】

自分の運用の判断基準を持つこと

自分自身で運用の判断基準を持つことで、話を聞く聞かないを選べるようになると良い。簡易的には株式のリターンが年率6~8%であることを知っていれば、それ以上のリターンがある話は株式投資以上のリスクがあるということを常識的な判断基準として持っておくと良い。

最後に、富裕層の方々にはぜひ特定の商品に誘導する必要のない人を相談相手に選ばれることをお勧めする。特定の商品に誘導しないという事は、きちんと相談に対して報酬を支払わなければいけないという事である。

海外でも、自分に合ったしっかりとしたアドバイザーを探すことが金融教育の最初の方で学ぶことの一つになっている。

こうしたプロフェッショナルサービスを有料で利用することのできる人が、ひいては自分の財産を守ったり増やしたりするのに成功して、ますます裕福になっていくようになっていくのである。

株式会社マネーライフプランニング

代表取締役 小屋 洋一

(情報提供を目的にしており内容を保証したわけではありません。投資に関しては御自身の責任と判断で願います。万が一、事実と異なる内容により、読者の皆様が損失を被っても筆者および発行者は一切の責任を負いません。)

無料で資産運用の相談をしてみたい方はコチラ

↓

http://abvom.biz/brd/archives/ahwxrr.html

具体的な老後資金のプランニングをしたい方はこちら

↓(9月はあと先着2名様のみ受付可能です)

http://abvom.biz/brd/archives/oqjjbm.html

■小屋洋一の資産運用メール講座■

資産運用についてメール講座で学びませんか?

これまで300人以上にアドバイスしてきた資産運用のプロ、小屋洋一が、

資産運用で成功する人と失敗する人の違いをお教えします。

詳しくは http://mlplanning.co.jp/mail/