-

【動画】音声版を作成 第5部インフレやデフレ、金融資産の上下の真の原因が一目で分かる! 真民会

2018-11-18 23:30 -

(有料)米国FRBが利上げを決定 利上げの背景と影響とリスクを解説

2018-06-16 14:5588pt -

米国と日本の株価が暴落 歴史を見れば金融バブルの崩壊は実体経済の好不調に関係なく起こる

2018-02-07 00:30 -

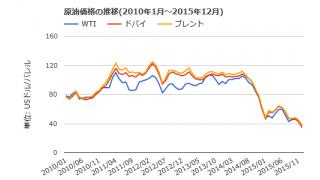

(有料)資源安や資源関連企業で破綻リスクが高まる 銀行権力が作り出した量的緩和バブルの反動

2016-01-24 17:3088pt -

(有料)量的緩和が作り出した金融経済のバブルが暴落を引き起こす 経済学が公式化できない理由

2016-01-21 08:4088pt -

ダウ平均、S&P指数は過去最高値を更新。米国の株価はバブル化しているのか

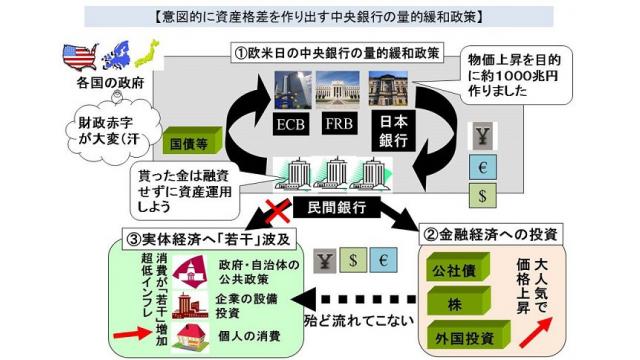

2013-11-26 00:20====================== マネーと政治経済の原理からニュースを読む ====================== 本日のニュースと家計への影響 ・イエレン米FRB副議長の上院公聴会証言要旨 http://news.infoseek.co.jp/article/14reutersJAPAN_TJE9AD00S?p=1 ・22日の米国市場ダイジェスト:ダウは54ドル高、ダウ平均とS&P500指数は過去最高値を更新 http://news.finance.yahoo.co.jp/detail/20131125-00934003-fisf-market ====================== (記事の内容) ・22日の米国市場ダイジェスト:ダウは54ドル高、ダウ平均とS&P500指数は過去最高値を更新 22日の米国株式相場はダウ平均は54.78ドル高の16064.77、 S&P500指数が終値ベースで節目となる1800ポイントを上回り、 ダウ平均とともに過去最高値を更新。 [ワシントン 14日 ロイター] -米上院銀行委員会は14日、次期FRB)議長に指名された イエレンFRB副議長に金融政策の方針などを聞く公聴会を開催した。 イエレン氏の証言内容の要旨は以下の通り。

<株価、バブル>

株価は力強く上昇したが、われわれが採用している株価収益率(PER)に似た 伝統的な価値評価指標でみると、まだバブルの状況ではない。 ====================== (私のコメント) 米国の株価が上昇を続けている。 ダウ平均株価とS&P500指数共に過去最高値を更新。 実体経済がまだ絶好調とは言えない段階であるが、リーマンショック前を上回る株価。 続く株価上昇に対して、新しくFRB議長に就任する予定であるイエレンFRB副議長は 14日の公聴会において、現在のアメリカの株価はバブルといえる状況ではない、と述べた。 バブルではない理由として、株価収益率(以下PER)などの指標で見ると、 株価はそれほど上昇していないためだという。 実際にバブル化しているかどうかは、早急な判断は難しいが、イエレン氏が バブル化していない理由として挙げているPERが上昇していない理由については、 一つのトリックがある。 PERとは株価が、一株当たり利益の何倍まで買われているかを示す指標だ。 企業の利益水準から見て、株価が割高か割安かを判断するためのもので、 数値が大きくなると、利益に比べて株価が割高なので売り時。 数値が小さいと、利益に比べて株価が割安なので買い時。 確かにPERで見ると、現在のアメリカの指数は18とそれほど高くない。 過去の平均が15前後である。 ITバブルの時が44、リーマンショックの時は27程度である <リンク>▼世界各国のPER・PBR・時価総額 (毎月更新) http://myindex.jp/global_per.php <リンク>アメリカ株式市場の平均PERの推移 http://www.world401.com/data_yougo/usa_per.html 平均からそれほどPERが乖離していないのだから、企業の利益に比べて 株価が乖離して大きくなっているわけではないのでバブルではない、という理屈である。 現在のアメリカの株価を上昇させている最大の要因は、 FRBの量的緩和政策と共に、企業の「自社株買い」であるという。 <リンク>米企業の自社株買いはピークアウトの兆し、株式市場の懸念材料に 実はこの企業の自社株買いというのが、株価が過去最高値を更新する中で PERの数字を低くさせるトリックになっているのである。 -

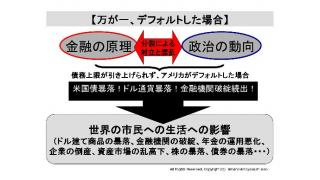

【有料】米国の債務上限引き上げ問題が連邦議会で成立しなかった場合はどうなるか 家計への影響

2013-10-13 03:3884pt -

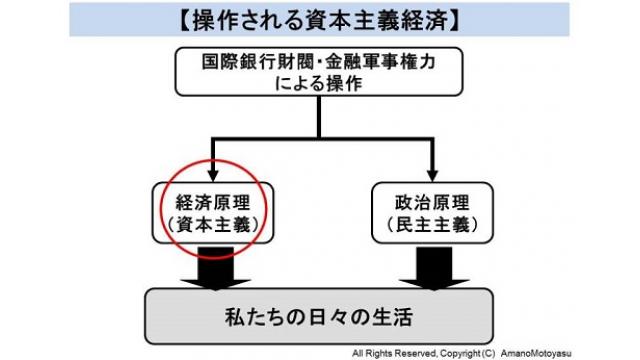

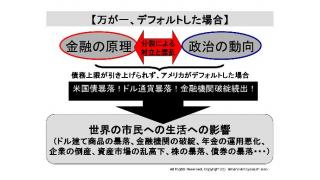

破綻するはずのない米国が破綻しかかっている不思議 その答えは政「金」分離という歪な政治経済システムのせい

2013-10-07 04:00本日の記事は、10月4日の日本経済新聞夕刊の記事から以下の項目の内容と分析を掲載。 「米財務省が報告書 債務上限上げなければ「08年金融危機以上に」 この記事は、 現在の米連邦政府の債務上限が17日までに引き上げられなければ、「前代未聞のデフォルト (債務不履行)に陥り、その壊滅的な悪影響は2008年のリーマンショック金融危機と同等か それ以上の危機と経済不況を招く可能性がある」と警告する報告書を発表した。 デフォルトが発生する可能性が高まるだけでも経済に悪影響を与えかねないと警告した という内容。 当ブログでもこの問題に関しては、今年の1月から繰り返し警告してきた。 参考【サンプル記事】マネーと政治経済の原理からニュースを読む 何故、世界の基軸通貨ドルを発行し世界一の経済規模を誇る超大国の米国が、 破綻するかもしれないなどと言われているのだろうか? 一言で言えば、破綻する必要が無いのに、破綻しかかっている、という状態なのである。 何故、アメリカは破綻する必要が無いのか? それはアメリカの借金がドル建てだからである。 ドル建てと言うことは、その借金の支払いの財源はアメリカがいくらでも作れると言うこと。 ドルを作れるのはアメリカだけだ。 そのドルはアメリカの中央銀行であるFRBが無からいくらでも作り出せる。 借金の支払いの財源が無いなどということは、金融の原理からすればありえない。 それでは、何故、破綻しかかっているのか?それは、アメリカ政府がドルを作れないからである。 え?アメリカがドルを作っているのに政府が作れないとはどういうこと? 普通の方はそう思うだろう。 しかし、アメリカ政府はドルを作っていない。 ドルは中央銀行であるFRBが作っているのである。 FRBは政府の一機関ではないのか? FRBは株式会社であり、政府は1株も持っていない私立銀行である。

1 / 1