-

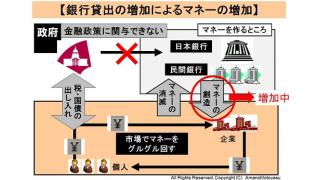

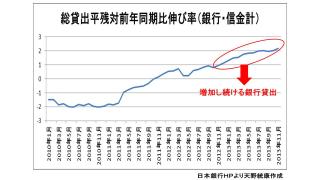

銀行貸出残高の増加が続く 8月末2%増 市場のマネー量は増加し続けている そのことの意味と影響について

2014-09-07 20:3188pt

=======================■セミナー情報<リンク>9月21日(日曜) 天野統康×目黒峰人 ジョイントイベントのご案内 ■無料セブンステップ<リンク> 簡単に分かる!お金と社会と生活の仕組みの秘密 無料セブンステップメール■本の購入→<リンク>サヨナラ!操作された「お金と民主主義」なるほど!マネーの構造が良く分かった 成甲書房 1,785円■Twitter https://twitter.com/amanomotoyasu■HP<リンク>天野統康FP事務所 ホームページ ■ブログ<リンク>天野統康のブログ 金融システムから見る経済社会論 ===========================

「今回の話題」銀行貸出残高の増加が36ヶ月連続で続いている。銀行貸出の増加は経済指標の中でも特殊な影響を経済全体に与える。そのことの経済的な意味と影響をお伝えする。<参考記事>貸出残高8月末2%増 全銀協 日本経済新聞 9月6日<以下有料>

-

【有料】銀行貸出残高が26ヶ月連続でプラス。消費と投資に好影響。家計への影響。

2013-12-15 23:5084pt====================== マネーと政治経済の原理からニュースを読む ====================== 本日の話題 ・ニュース 銀行貸出残高11月は2.4%増 26ヶ月連続プラス 日本経済新聞 夕刊 12月9日3面 ・ニュースの分析と家計への影響 ====================== -

ダウ平均、S&P指数は過去最高値を更新。米国の株価はバブル化しているのか

2013-11-26 00:20====================== マネーと政治経済の原理からニュースを読む ====================== 本日のニュースと家計への影響 ・イエレン米FRB副議長の上院公聴会証言要旨 http://news.infoseek.co.jp/article/14reutersJAPAN_TJE9AD00S?p=1 ・22日の米国市場ダイジェスト:ダウは54ドル高、ダウ平均とS&P500指数は過去最高値を更新 http://news.finance.yahoo.co.jp/detail/20131125-00934003-fisf-market ====================== (記事の内容) ・22日の米国市場ダイジェスト:ダウは54ドル高、ダウ平均とS&P500指数は過去最高値を更新 22日の米国株式相場はダウ平均は54.78ドル高の16064.77、 S&P500指数が終値ベースで節目となる1800ポイントを上回り、 ダウ平均とともに過去最高値を更新。 [ワシントン 14日 ロイター] -米上院銀行委員会は14日、次期FRB)議長に指名された イエレンFRB副議長に金融政策の方針などを聞く公聴会を開催した。 イエレン氏の証言内容の要旨は以下の通り。

<株価、バブル>

株価は力強く上昇したが、われわれが採用している株価収益率(PER)に似た 伝統的な価値評価指標でみると、まだバブルの状況ではない。 ====================== (私のコメント) 米国の株価が上昇を続けている。 ダウ平均株価とS&P500指数共に過去最高値を更新。 実体経済がまだ絶好調とは言えない段階であるが、リーマンショック前を上回る株価。 続く株価上昇に対して、新しくFRB議長に就任する予定であるイエレンFRB副議長は 14日の公聴会において、現在のアメリカの株価はバブルといえる状況ではない、と述べた。 バブルではない理由として、株価収益率(以下PER)などの指標で見ると、 株価はそれほど上昇していないためだという。 実際にバブル化しているかどうかは、早急な判断は難しいが、イエレン氏が バブル化していない理由として挙げているPERが上昇していない理由については、 一つのトリックがある。 PERとは株価が、一株当たり利益の何倍まで買われているかを示す指標だ。 企業の利益水準から見て、株価が割高か割安かを判断するためのもので、 数値が大きくなると、利益に比べて株価が割高なので売り時。 数値が小さいと、利益に比べて株価が割安なので買い時。 確かにPERで見ると、現在のアメリカの指数は18とそれほど高くない。 過去の平均が15前後である。 ITバブルの時が44、リーマンショックの時は27程度である <リンク>▼世界各国のPER・PBR・時価総額 (毎月更新) http://myindex.jp/global_per.php <リンク>アメリカ株式市場の平均PERの推移 http://www.world401.com/data_yougo/usa_per.html 平均からそれほどPERが乖離していないのだから、企業の利益に比べて 株価が乖離して大きくなっているわけではないのでバブルではない、という理屈である。 現在のアメリカの株価を上昇させている最大の要因は、 FRBの量的緩和政策と共に、企業の「自社株買い」であるという。 <リンク>米企業の自社株買いはピークアウトの兆し、株式市場の懸念材料に 実はこの企業の自社株買いというのが、株価が過去最高値を更新する中で PERの数字を低くさせるトリックになっているのである。 -

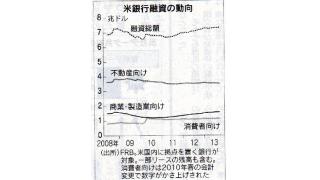

米国の銀行融資状況から見る景気動向と日本の家計への影響

2013-11-21 04:00====================== マネーと政治経済の原理からニュースを読む ====================== 本日のニュースと家計への影響 ・点検 米景気 銀行融資じわり拡大 実体経済へ波及道半ば 11月14日 日本経済新聞6面 ・このニュースが日本の家計にもたらす影響 ======================

1 / 1